Pasca shock terapy pasar yang disebabkan pandemi Covid-19, S&P 500, yang merupakan index dari 500 saham dengan kapitalisasi pasar terbesar yang listing di bursa Amerika telah mengalami perfect recovery (V – shape) dan ditutup pada harga 3130 per 5 Juli 2020. Namun apakah kenaikan ini akan terus berlanjut? Ataukah akan turun lagi? Mari kita bahas.

Dampak Pandemi COVID-19 di Amerika

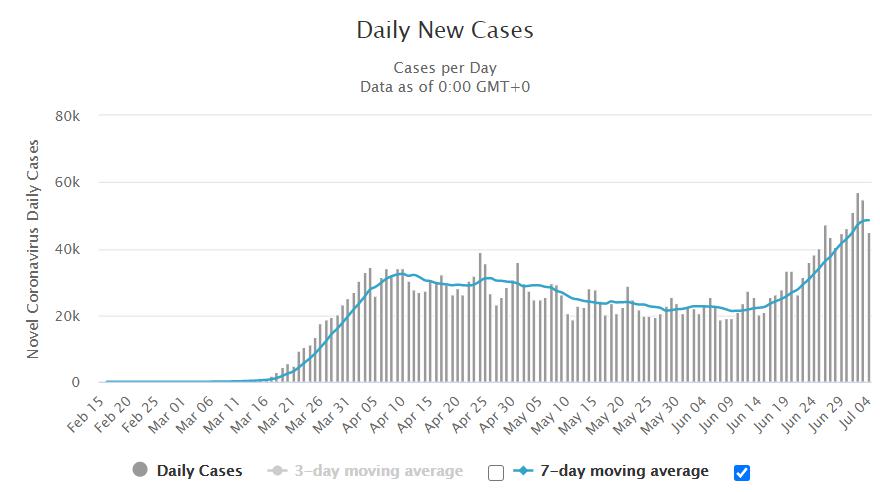

Untuk menjawab pertanyaan ini, ada baiknya diawali oleh data penyebab penurunan bursa saham tersebut. Yap, tentunya data COVID-19 USA itu sendiri. Sebenarnya pada bulan Mei hingga Juni 2020, angka kasus COVID-19 di USA sedang melewati fase kritis dimana jumlah peningkatan pasien COVID-19 telah terkontrol dan cukup stabil. Namun akibat kejadian demo besar-besaran di USA akhir Mei lalu, kita dapat melihat kembali kenaikan daily cases COVID-19 di Amerika. Untungnya angka kematian masih terlihat mengalami penurunan.

Untuk angka pengangguran Amerika sendiri pada akhir Juni 2020 berada pada 11,1 %. Angka ini telah menurun dari titik tertingginya di bulan April yang berada pada 14,7%. Namun walaupun mengalami penurunan, angka ini masih terbilang sangat tinggi dibandingkan jumlah penggangguran diakhir 2019 yang hanya berkisar di 4,4%. Tapi apakah ketika penurunan laju kasus baru nanti akan langsung mengembalikan rasio pengangguran ke angka 4,4% lagi? Sepertinya agak sulit dan masih butuh waktu yang cukup panjang untuk mengembalikannya. Banyak pekerjaan diprediksi akan hilang selamanya akibat penggunaan teknologi di era new normal ini.

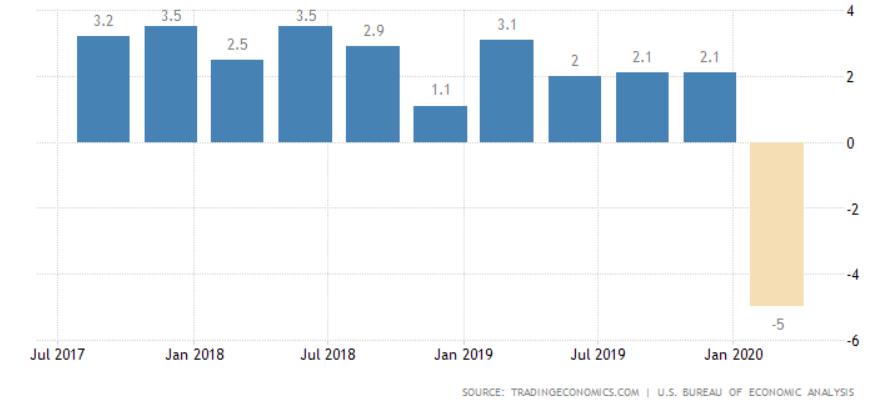

Berdasarkan GDP Amerika pada kuartal I yang lalu, laju pertumbuhannya berada diangka -5%. Perkiraannya angka di kuartal 2 ini akan jauh lebih buruk atau minimal sama buruknya. Ekonomi Amerika Serikat menurut Congressional Budget Officer (CBO) baru akan pulih setidaknya akhir tahun 2021 dengan growth rate berkisar diangka 2,8 persen.

Apakah Indeks S&P 500 Terlalu Mahal?

Oke, sejauh ini kita sudah melihat kondisi Amerika dari sudut pandang COVID-19 dan makroekonominya. Lantas bagaimana dengan bursanya sendiri? Apakah benar sudah kemahalan?

Untuk menjawabnya kita bisa menggunakan beberapa indikator.

Indikator pertama yang juga sering digunakan oleh Warren Buffet adalah Wilshire GDP atau yang dikenal juga dengan istilah Buffet Indicator. Sederhananya, indikator ini menggambarkan rasio Total Market Index (Market Cap) di US terhadap total GDPnya.

Pada saat ini nilai Total Market di US sebesar USD 31,8 triliun sedangkan nilai Total GDPnya USD 21,5 triliun. Nilai yang didapat menghasilkan Wilshire GDP Ratio sekitar 150%. Normalnya, rasio Wilshire GDP ini sebesar 100% dimana nilai total market sama dengan total GDPnya.

Rasio sebesar 150% ini mengindikasikan market mempunyai ekspektasi berlebih terhadap pasar saham atau dengan kata lain market dalam kondisi overvalue.

Indikator lainnya yang dapat kita gunakan adalah Shiller PE Rasio. Rasio ini sederhananya menggambarkan harga Index S&P 500 terhadap rata-rata laba bersih saham-saham di S&P 500 dalam 10 tahun terakhir (konsepnya sama seperti menghitung nilai PE rasio saham).

Saat ini nilai rasio Shiller PE berada diangka 29,2 sedangkan nilai rata-rata all time Shiller PE secara historis berada di angka 17,1. Nilai PE yang sangat tinggi ini juga mengindikasikan pasar sedang dalam kondisi overvalue.

Well, tetap tidak ada yang tahu apakah US stock market akan naik atau turun kedepannya. Tetapi indikasi dari beberapa parameter diatas menunjukkan nilai yang extremely overvalue.

Kondisi Saham IHSG

Lantas bagaimana dengan kondisi pasar saham Indonesia?

Setelah sempat turun hingga berada diangka 3937, IHSG mengalami rebound hingga 4998 saat ini. Namun pergerakan harga saham di IHSG sejak bulan April hingga Juli 2020 terlihat cenderung diam di tempat. Pertanyaannya, apakah di harga saat ini IHSG masih bisa disebut murah?

Sayangnya penulis tidak bisa menemukan indikator peniliaian pergerakan indeks di Indonesia sejak awal rilis seperti Shiller PE dan Wilshire Ratio diatas. Namun, untungnya terdapat artikel yang telah dipublish oleh Bapak Rudiyanto pada blog Kontan yang mencatat pergerakan nilai PER IHSG dari 2013 hingga 2018 (artikelnya cek disini)

Penulis telah melakukan update data tersebut dan memperoleh nilai rata-rata PER hingga Juli 2020 sebesar 19,18x. Untuk data saat ini berdasarkan website Bloomberg (lihat disini), nilai PER berada diangka 16,47x. Nilai ini bisa dikatakan modesly undervalue, atau dengan kata lain sedikit dibawah nilai PER wajarnya.

Apakah IHSG di Harga Ini Masih Bisa Untuk Masuk Saham?

Well, jawabannya kembali lagi tergantung seberapa besar resiko yang berani ditanggung dan potensi keuntungan yang ingin didapat. Jika kita masuk diharga saat ini boleh-boleh saja, toh juga harganya sudah sedikit dibawah harga wajarnya. Namun yang perlu diperhatikan adalah dalam kondisi ekonomi yang sedang buruk dan market crash, berdasarkan data pada tabel, nilai terendah PER bisa mencapai 6x.

Bukan tidak mungkin jika penanganan virus corona di Indonesia semakin memburuk dan ekonomi makin lesu, kita mungkin mendapatkan indeks IHSG diharga PER yang lebih murah lagi seperti saat market crash tahun 2008 lalu yang sebenarnya disebabkan oleh krisis Amerika (bukan di Indonesia, karena real sektor Indonesia saat itu sebenarnya baik-baik saja).

Terlebih lagi indeks S&P 500 yang saat ini mengindikasikan nilai yang overvalue. Jika nanti market Amerika turun/crash (sehingga PERnya kembali ke fair value), setidaknya pasti akan berdampak ke penurunan IHSG juga, seperti pengalaman krisis 2008 lalu.

Untuk mengembalikan kondisi ekonomi setelah pandemi ini kemungkinan butuh waktu yang cukup lama (lebih dari setahun), sehingga kebijaksanaan dalam berivestasi itu menjadi penting. Kembali melihat parameter-parameter diatas, kondisi sektor riil disekitar, dan tetap menyediakan sejumlah porsi cash jika situasinya masih memburuk adalah suatu tindakan bijak. Tetapi at the long term, kita tetap harus berinvestasi.

Sumber:

World-O-Meter US Coronavirus Data

Trading Economics US Unemployment Rate

Trading Economics US GDP Growth

Gurufocus Wilshire GDP Ratio (US)

Gurufocus Shiller PE Ratio (US)